Est-ce intéressant en 2023 d’investir dans le vin et comment l’investissement dans le vin permet d’auto-financer sa consommation de vin ?

Cet article est issue de la première édition de la ” WineLetter Invest“, la newsletter pour apprendre l’investissement dans le vin !

Une édition “WineLetter Invest Premium” est envoyée toutes les 2 semaines, elle est réservée aux abonnés Premium.

Aujourd’hui on va démystifier ensemble le marché du vin d’investissement !

Dans les prochaines éditions : de l’achat, au stockage, en passant par la revente, je te transmettrai toutes les clés pour investir dans le vin intelligemment !

?? Ce que vous allez apprendre et trouver dans cette édition :

- ?Les 3 profils de ceux qui veulent investir dans le vin !

- ? Quel est le cycle économique du vin d’investissement ?

- ? Investir dans le vin comparé aux principaux investissements (Or, bourse, etc.) sur les vingt dernières années.

- ? Comment expliquer ces performances ?

- ? Qu’espérer lorsqu’on investit dans le vin ?

La consommation de vin en France est en décroissance depuis les 50 dernières années (en 2010 un français boit en moyenne 1 verre de vin par jour, contre 3 verres il y a 50 ans), mais le vin est un symbole très important de la production agro-alimentaire française et surtout, 2ème plus gros marché d’export français après le luxe ! ?

La France est d’ailleurs le 2nd producteur de vin mondial (derrière l’Italie).?

Depuis les années 90, il se crée 2 marchés du vin : le marché grand public et le marché haut de gamme !

Par haut de gamme j’entends : Pétrus, Dom Pérignon, Yquem, Latour, Romanée-Conti, etc.

Soit des vins qui s’échangent maintenant plusieurs milliers d’euros la bouteille, si ce n’est plus.

Investir dans le vin n’est pas qu’un placement plaisir que tu pourrais consommer de temps en temps, pour moi c’est également un véritable placement financier ! ?

Ce marché haut de gamme qui se rapproche de plus en plus d’un placement financier, est encore assez méconnu du grand public :

- Il existe très peu de littérature (livre, études, blogs, etc) qui traite en profondeur de “l’investissement dans le vin” ?;

- Certaines sociétés spécialisées existent avec un droit d’entrée très élevé (10 000 – 20 000€ en général, tels que PatriWine) ? ;

- De nombreuses banques privées ont une division “wine and spirit” (Rothschild, Oddo, Société Générale Private Banking, etc.) ?

C’est un monde discret et jusqu’à présent peu démystifié !

Mais attention à ne pas céder aux effets de mode ! Depuis l’ère COVID, il existe pléthore d’articles qui présentent l’investissement dans le vin sous son plus beau jour…

“Investir dans le vin va-t-il faire de vous un millionnaire ?” → Je te le dis tout de suite, non ça ne fera pas de toi un millionnaire ! ?

De la même manière qu’une action S&P500 ne fera pas non plus de toi un millionnaire.

Investir dans le vin est un placement, pas un raccourci vers les millions.

Tu remarqueras que tous ces articles proviennent de sources financières, on ne va donc pas parler d’oenologie ou de dégustation du vin !

Et c’est tout l’intérêt de la WineLetter Invest : te donner un point de vue de l’investissement vin à travers les connaissances et l’expérience d’un professionnel du vin !

Maintenant que j’ai planté le décor, parlons concret !

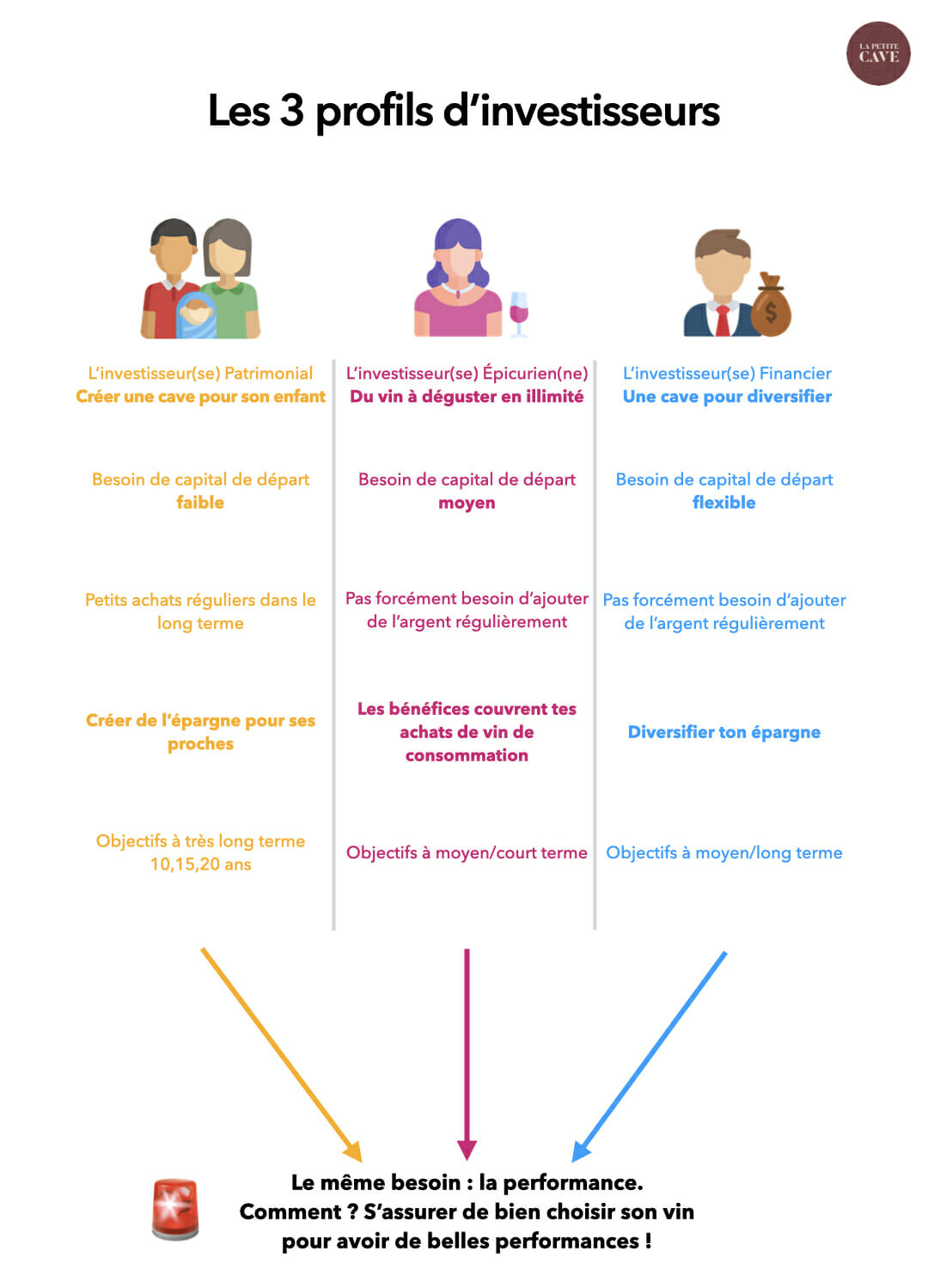

1. Pourquoi investir dans le vin ? Les 3 profils de ceux qui investissent dans le vin

Il y a 3 raisons principales d’investir dans le vin, avec des objectifs totalement différents !

- ? Créer une cave pour son enfant : c’est ce que j’appelle la “cave patrimoniale”. On crée une cave pour ses enfants, par exemple en achetant 1 bouteille par an depuis sa naissance. L’objectif étant de lui construire une épargne en cas de besoin (études supérieures, etc.) ou tout simplement pour qu’il puisse se faire plaisir avec des bons vins en étant adulte !

- ?Auto-financer sa consommation de vin : déguster gratuitement du vin, c’est selon moi l’une des meilleures raisons d’investir ! Concrètement, tu investis dans 10 grands crus, après quelques années tu en revend 8, le bénéfice constaté t’aura permis d’en avoir 2 gratuites que tu dégustera à ta convenance. Résultat : en faisant ça sans fin, tu déguste gratuitement et en plus des magnifiques vins !

- ? Diversifier son épargne : le profil classique de l’investisseur. Tu diversifies ton patrimoine en investissant dans des vins fiables, avec une belle plus-value. Tel que tu pourrais le faire dans des montres de collection, des boîtes de sardines (oui oui), ou je ne sais quoi !

Certains d’entre-vous vont se retrouver dans l’un de ses profils, d’autres dans un mélange de plusieurs profils.

Par exemple, moi je suis à la fois dans un profil 2 (mon côté épicurien ?) et le profil 3 (diversification).

Néanmoins, peu importe ton profil, la clé pour atteindre ton objectif est commun à tous : s’assurer de bien choisir son vin pour avoir de belles performances !

Car sans performances :

- L’investisseur patrimonial n’assurera pas une épargne suffisante à son enfant, pire la valeur de sa cave diminuera avec le temps ?

- L’investisseur épicurien n’arrivera pas à faire un bénéfice et ne pourra donc pas garder de vin pour sa consommation ! ?

- L’investisseur financier ne fera pas de bénéfice et diminuera son épargne plutôt que de le faire fructifier ! ?

Maintenant que tu as compris ça, je t’amène avec moi dans le marché du vin !

2. Quel est le cycle économique du vin d’investissement ?

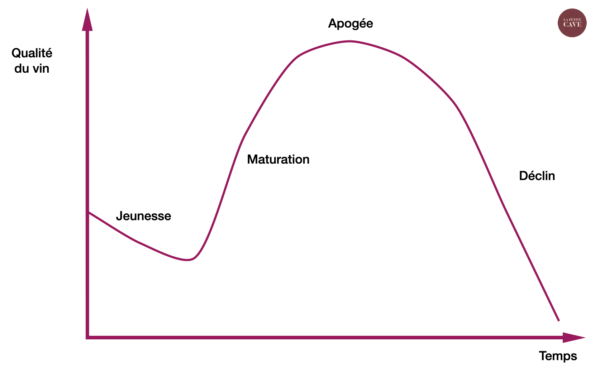

Que penser de l’adage : “les arbres ne poussent pas jusqu’au ciel” ? ?

Lorsque je débutais dans l’investissement dans le vin, je me questionnais justement sur ce sujet concernant le vin !

“Lorsqu’un vin atteint son apogée, qui est l’acheteur final ?

Sachant qu’une fois l’apogée dépassée il ne sera plus bon à boire, donc il perd de sa valeur d’investissement.

Le dernier investisseur se retrouve donc avec une bouteille sur les bras sans pouvoir la vendre ?

En fait, est-ce que l’investissement dans le vin n’est pas un schéma de Ponzi ? ?”

? Pour comprendre comment des vins qui, comme un Lafite Rothschild 2000 était vendu 300€ à sa mise sur le marché en 2001 s’échange maintenant à 2000€ en 2022, soit presque +700%, il faut comprendre le cycle d’investissement du vin !

Avant cela, il faut noter 2 choses fondamentales :

- ? Toute bouteille est faite pour être bue ! Ce n’est pas un lingot d’or, c’est un produit alimentaire de luxe. La différence est qu’une bouteille à 1000€ ne sera pas forcément bue par des gens comme nous, mais consommée généralement par une personne aisée souhaitant ouvrir une magnifique bouteille devant ses convives. Et ce, notamment grâce à la croissance des pays émergents qui voient arriver beaucoup de jeunes “nouveaux riches” très friands de ce type de produit ! L’acheteur final, c’est donc lui et pas un investisseur, c’est aussi bien souvent le consommateur (mais pas toujours). Voilà qui règle l’équation !

- ? Ce qui implique que chaque bouteille devient de plus en plus rare ! Plus le temps passe, plus les bouteilles sont bues, et moins il y en a sur le marché ! La demande devenant disproportionnée par rapport à l’offre, ainsi la cote d’une bouteille de vin d’investissement monte naturellement !

Telle est la différence entre le vin qui se consomme, se raréfie et donc crée une tension sur le marché, comparé à des produits moins consommables comme les actions.

Voyons plus en détail le cycle de vie d’un vin d’investissement !

Le cycle de vie d’un vin d’investissement

- ? Vendanges et vinification

Entre septembre et octobre les vignerons récoltent le raisin, sélectionnent les meilleures grappes et vinifient le vin (transforme le jus de raisin en vin).

Parmi les grandes étapes, le vin est pressé, mis en cuve, fermenté (transformation du sucre en alcool). Je vulgarise le process, mais ces étapes prennent plusieurs mois.

? Puis le vin sera mis en élevage (en cuve béton, en fût de chêne, en foudre, en œufs de grès, etc), et proposé en Primeur (voir point suivant).

Pour la plupart des grands crus, l’élevage va durer entre 1 et 2 ans, bien que cela puisse varier d’une région à l’autre.

Après cette période, s’en suivra la mise en bouteille, pourra alors commencer la phase de vieillissement en bouteille (chez toi, l’investisseur, le consommateur, etc.). La durée sera plus ou moins longue en fonction de qui possède la bouteille.

Si la fabrication du vin t’intéresses, je dédierai une newsletter à la compréhension de comment on transforme ce “vulgaire” jus de raisin en divin nectar blanc, rouge ou rosé !

- ? L’avant mise sur le marché

La plupart des vins d’investissement sont des vins classés (on en reparlera dans une prochaine édition) qui sont mis sur le marché pour la 1ère fois en “Primeur”.

? À ce moment-là, des premiers journalistes et critiques oenologiques dégustent les vins en cours d’élevage et attribuent une note à ces derniers. Ce qui permet également d’affiner une première cote (pour la cuvée, le domaine ou même la région entière !).

Définition de Primeur : le vin en cours d’élevage est vendu en “précommande”, mais ne sera livré que dans 1 à 2 ans (selon le vin).

Concrètement, nous sommes au printemps 2023, les primeurs (précommandes) s’ouvrent sur le dernier vin disponible, soit le millésime 2022 (vendangé en septembre 2022).

Imaginons qu’il s’agit d’un grand cru de Bordeaux, le producteur m’indique que ce vin me sera livré en 2024.

L’avantage pour le producteur : une entrée d’argent rapide, donc un boost de trésorerie.

L’avantage pour nous, investisseurs : des vins au prix cassé car avant leur mise sur le marché. Dans la crypto, on pourrait comparer ça à l’achat de tokens avant son ICO.

- ⚖️ La mise sur le marché : ouverture du marché secondaire

Après 1 ou 2 ans, le vin est mis sur le marché car livré aux clients. On assiste à la cotation définitive du vin par les critiques oenologiques.

- Qualité de dégustation

- Millésime

- Potentiel de garde

Autant de critères jugés, qui donnent une note sur 100 points (en général, la référence étant Robert Parker).

Est-ce que cette cotation permet déjà de faire une plus-value par rapport au prix de vente primeur ? En général oui ! Mais on verra cela dans une édition dédiée.

? La livraison des vins ouvre donc leur revente sur le “marché secondaire”. J’entends par là, hors du canal de vente initial c’est-à-dire du domaine au premier acheteur. Et c’est là où le vin se consomme et donc commence à prendre de la valeur !

Les vins s’échangent donc sur des places de marché online comme Ebay, iDealWine, ou aux enchères comme Sotheby’s ou Christie’s.

- ? Prise de valeur jusqu’à l’apogée

Le vin prend de la valeur grâce au cumul de 2 éléments :

- Raréfaction, suite à sa consommation comme on l’a vu, car beaucoup n’attendront pas l’apogée pour déguster leur bouteille !

- Bonification, avec le temps le vin vieilli et se bonifie jusqu’à son apogée, or le temps c’est de l’argent ! Les critiques oenologiques estiment l’apogée pour chaque vin en fonction de son appellation, de son millésime et suite à sa dégustation en primeur.

- ? À l’apogée, consommation

? Comme je le disais, chaque vin est fait pour être bu, parfois plusieurs dizaines d’années après sa vente en primeur. Une fois que le vin se rapproche de son apogée et donc de son prix maximal, le vin est vendu et consommé par les heureux propriétaires !

2. Quelles sont les performances du vin d’investissement ? Création de mon Indice LPC15

Il existe un certain nombre d’indicateurs pour suivre les performances du vin, mais il ne faut pas mélanger “vin de consommation” et “vin d’investissement”.

Un bon vin d’investissement se sélectionne sur plusieurs critères, parmi ceux-là je vais citer :

- Le millésime

- Le producteur (domaine, maison de négoce, …)

- L’appellation

Comme pour une action, un vin “mal choisi” aura de mauvaises performances, là où un bon vin pourra exploser les compteurs !

Ainsi, pour imager les performances du vin, je me suis créé mon propre indice de 15 vins que j’ai choisis minutieusement, tel que je le fais pour ma cave.

Cet indice n’est pas là pour te donner une idée de la performance du marché en général, mais il te permet de te donner une idée fiable de ce qu’aurait pu être ta cave d’investissement si tu avais acheté ces 15 bouteilles il y a X années.

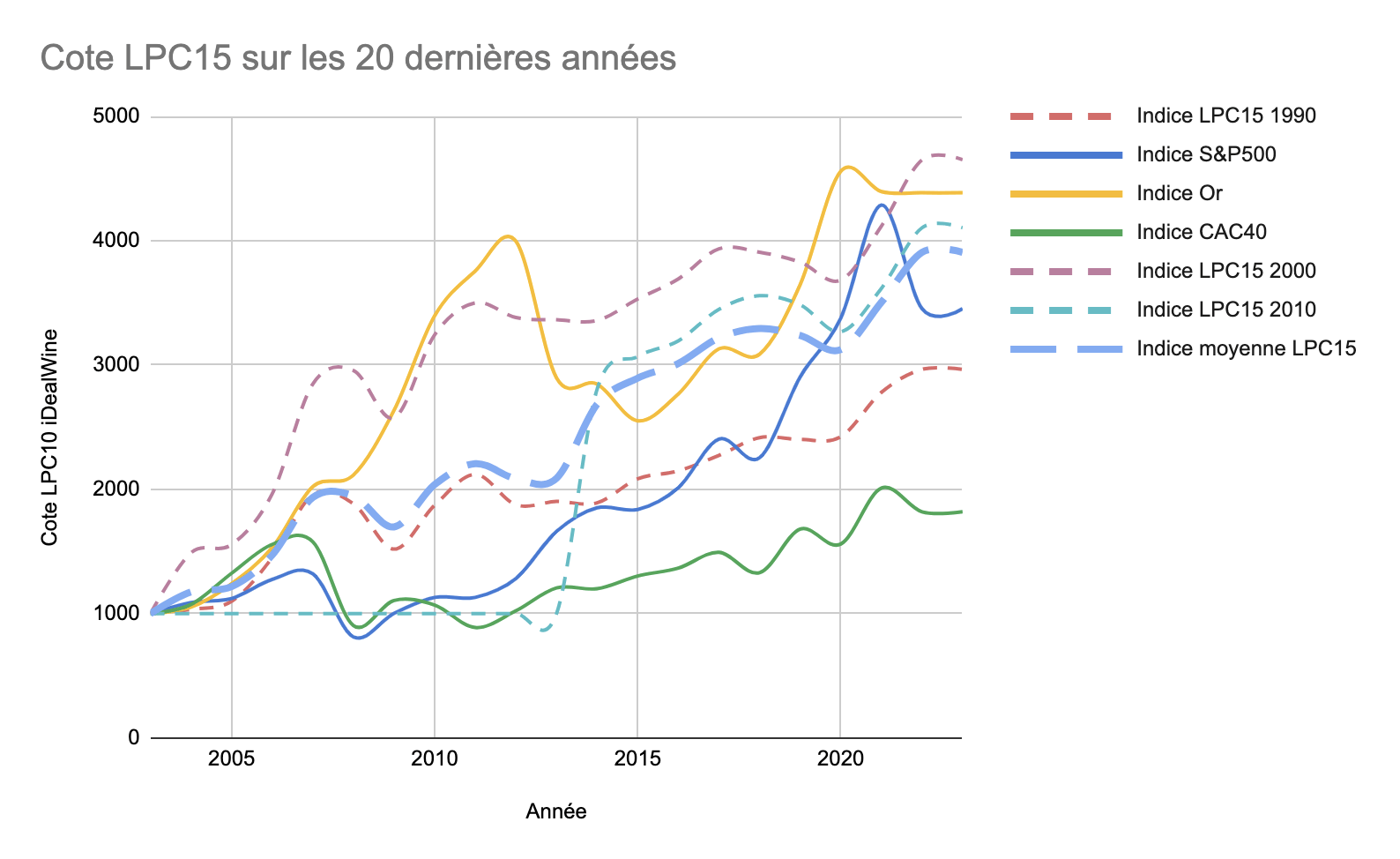

Voilà les performances de LPC15 (2000-2022) :

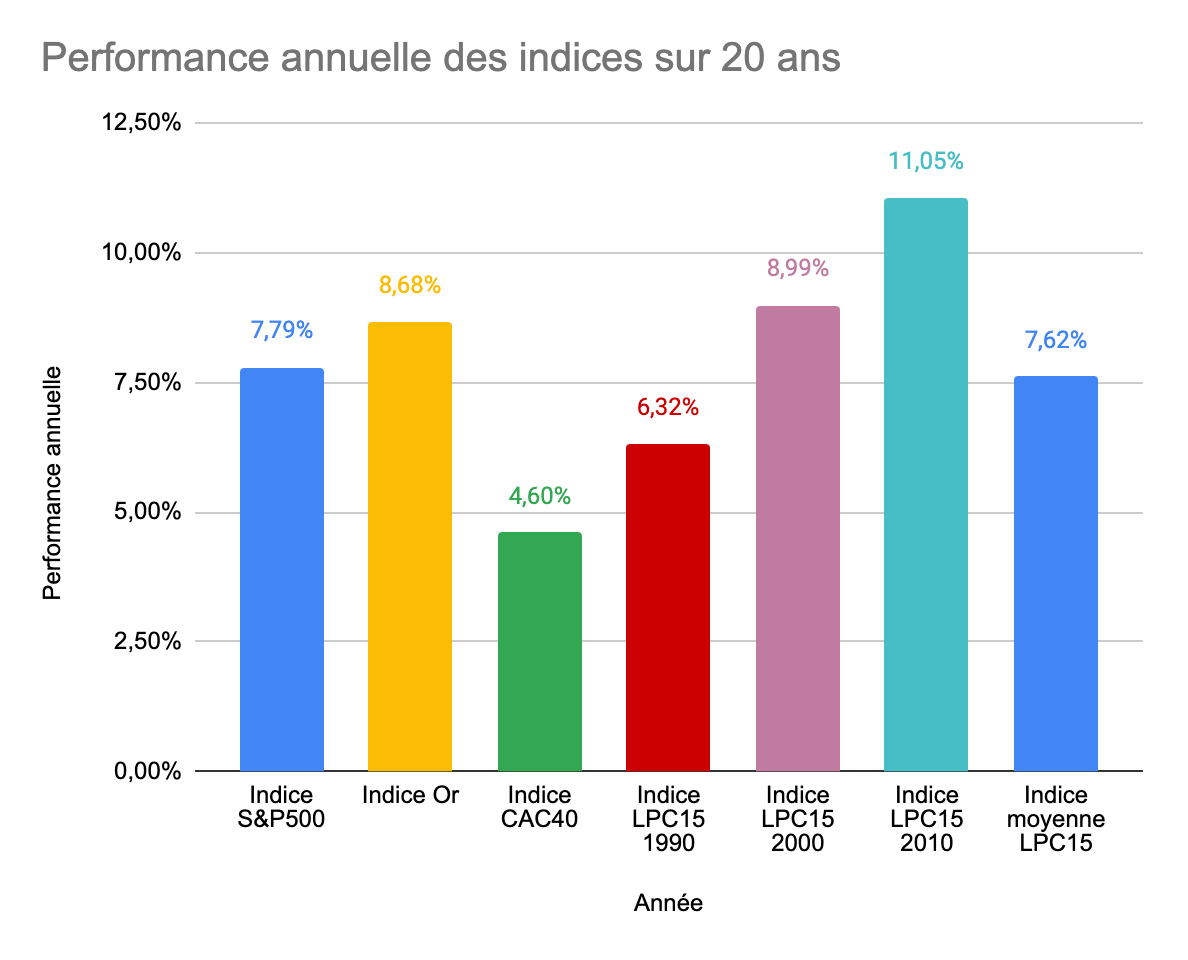

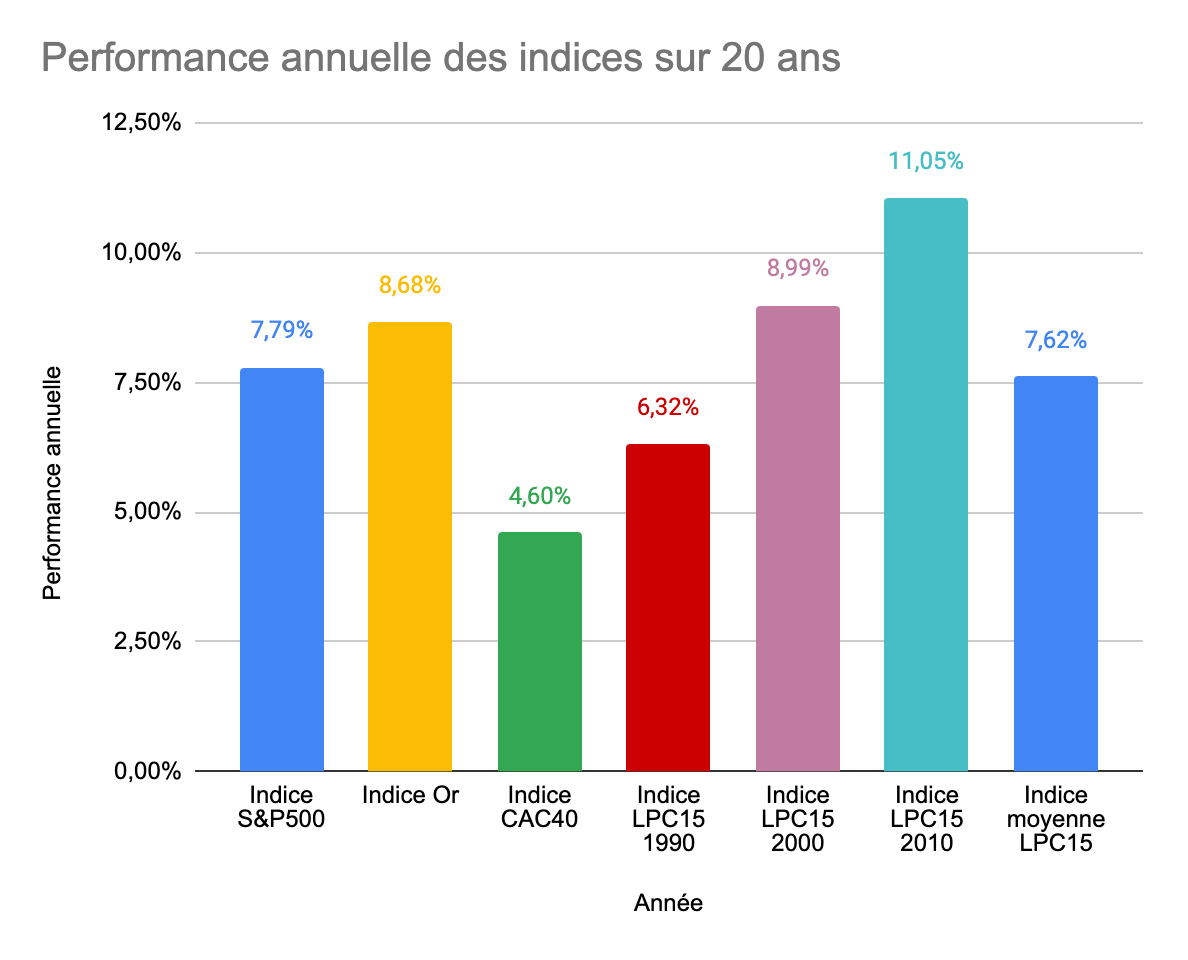

Et si on rationalise en performances annuelles voilà ce que cela donne :

Comment est construit ce graphique ?

J’ai tout simplement créé des indices pour chaque placement, basés sur:

- Les 20 dernières années (car je n’ai pas réussi à trouver des données plus anciennes que cela pour tous ces placements)

- La valeur du placement annuel (Or, CAC40, S&P500) provenant de www.abcbourse.com et iDealWine pour le vin

- Pour les comparer entre eux, j’ai créé pour chaque un indice calculé par rapport à la valeur à l’année de départ (2000) rapporté à 1000. Chacun de ces indices est construit comme ceci : la valeur du produit de la 1re année (2000) est ramenée à une base 1000. Ensuite, pour chaque fluctuation du prix de ce produit, la base 1000 évolue avec un coef multiplicateur calculé sur le changement de prix. Exemple : le cours de l’or est à 20 000 en l’an 2000, un an après il gagne 10% pour atteindre les 22 000$. Son indice base 1000 va lui aussi gagner 10% pour atteindre les 1100.

Cela permet de comparer de manière simple et rapide deux produits qui n’ont pas du tout la même valeur mais dont les évolutions peuvent être comparées.

De quoi est composé l’indice LPC 15 ?

- De 15 grands crus Bordelais que j’ai sélectionnés, que je te détaillerai dans la prochaine édition.

- Les millésimes 1990, 2000 et 2010, qui sont parmi les plus beaux millésimes pour investir. On verra également dans la prochaine édition comment choisir des millésimes.

- Ce qui fait au total 45 vins.

Comment je les ai sélectionnés ? Justement c’est l’enjeu principal de tout investisseur dans le vin ! Et j’aborderai ça dans une édition dédiée.

✅ Qu’est-ce que ce graphique nous dit ?

- Performances folles ? Apparemment le vin sur-performe beaucoup de placements : il explose le CAC 40 et dépasse de 500 points le S&P 500 !

Oui mais à condition de bien choisir ses vins (comme on le ferait sur des actions, c’est le nerf de la guerre) et contrairement à certaines actions : il n’y a pas de dividende, c’est à prendre en compte dans la rentabilité !

- Peu de volatilité : si on s’amuse à tracer une droite sur chaque indice LPC 15, les points sont quasiment rectilignes tout le long de la droite !

En effet, le vin est un placement lent, stable, qui se bonifie avec les années. Ça ne se compte ni en semaines, ni en mois. Et ne pense même pas au “high frequency trading” ?. Pour faire une bonne plus-value, ton horizon de placement doit être de 5 ans minimum (1-2 ans de primeur, 3 ans de vieillissement). Idéalement je recommande 8-10 ans. Les bouteilles de vin restent un placement assez sûr, d’où le besoin d’attendre longtemps pour avoir des retours concrets !

- Plus bas que l’or : certes mais sans ses énormes variations comme par exemple avec son pic de 2012 et son creux de 2015. Si en 2012 tu avais cédé à la tendance et acheté au prix fort, en 2022, soit en 10 ans tu n’aurais fait que +12,5% (+500 points), soit à peine plus de 1% par an ?

- Un boom après la crise de 2007 : le vin valeur “refuge” visiblement, qui a fait un boom en 2007 tout comme l’or. S’en est suivi une légère chute, mais avec des performances beaucoup plus stables que les actions évidemment. J’aurai aimé avoir les chiffres des crises de 1973 et 1990 pour vérifier cette théorie ! ?

❌ Qu’est-ce que ce graphique ne nous dit pas ?

- Evidemment les performances passées ne présagent pas des performances futures !

- Tout le talent d’un investisseur est dans le choix des vins ET des millésimes !

- Les frais de stockage desdits vins si tu les stockes chez un professionnel. On détaillera les modes de stockages dans une autre édition mais il faut compter 0,18€/mois/bouteille (2,16€/an) + les frais d’assurance

- Les frais de vente des vins (en général 10 à 20%)

- L’absence de dividendes comparés à des actions qui en auraient

3. Comment expliquer les performances du vin d’investissement ?

Il existe de nombreux facteurs qui pourraient expliquer cela. En revanche, les plus certains me semblent être les 4 facteurs suivants :

- ? Plus (+) de vins d’investissement : dû à l’amélioration de la qualité des techniques viti-vinicoles et la place de plus en plus importante des critiques oenologiques dans l’estimation des prix, de plus en plus de vins ont vu leur statut changer (Angelus, Pavie, etc). Passant de vins de “consommation” à vins d’investissement. Ce qui impacte positivement la cote des grands crus mythiques (Pétrus, Latour, etc), considérés comme les premiers vins d’investissement

- ?Augmentation du prix des denrées agricoles : blé, riz, céréales, entre les années 1990 et 2020 leurs cours ont augmenté de 150-200%. Pour des raisons climatiques et démographiques notamment. Le vin étant également un produit alimentaire, sa hausse s’inscrit dans le cadre général de celui des denrées alimentaires

- ?️ L’arrivée de nouveaux acheteurs étrangers : le début des années 2000 a vu arriver de nouveaux acheteurs étrangers fortunés : russes & chinois pour ne citer qu’eux, et dans une moindre mesure : brésiliens et indiens qui s’arrachent nos produits de luxe !

- ? L’arrivée du vin sur Internet dans les années 2000, avec un boom en 2010, a favorisé les échanges de vins, et notamment les activités des particuliers qui jusque-là n’achetaient du vin que pour le consommer. Cela a permis de faire apparaître la dimension spéculative du vin avec la création de sites de ventes aux enchères et d’achat de vin sur internet. Ce qui a accru la pression sur les cotes des vins !

4. À quoi s’attendre lorsqu’on veut investir dans le vin ?

Je ne peux pas prédire l’avenir, mais en se basant sur les facteurs qui ont expliqué les performances des 20 dernières années, on peut essayer d’anticiper !

- ? ? Les techniques viti-vinicoles poursuivent leurs améliorations. Ce qui favorise l’apparition de nouveaux domaines et châteaux dans les ventes aux enchères et les cotations. Cette tendance démarque encore plus la cote des vignobles mythiques qui sont vus comme supérieurs ! Ajoutons aussi l’énorme recherche en cours sur la robotisation des vignes qui aura forcément un impact dans les années et décennies à venir

- ? ? La vente de vin sur internet continue d’augmenter et encore plus sur le vin d’investissement qui voit apparaître de nouveaux acteurs et startups. Notamment dans le monde du Web3.

- ? ? Les prévisionnistes considèrent qu’après le cycle d’inflation dans lequel nous sommes, arrivera probablement un cycle de récession. Ce qui booste les placements “refuge” dans lesquels le vin peut être considéré. J’aurais aimé avoir les chiffres après la crise de 1973 et celle de 1990 !

- ? Des performances annuelles d’au moins +5% (hypothèse raisonnable) si tu choisis bien tes vins, qui peuvent monter jusqu’à +10% (comme on l’a vu sur les dernières années, même si le passé ne présage pas du futur)

- ?? Le prix des denrées agricoles est difficile à anticiper car il dépend des facteurs climatiques.

- ? ?️ Les exportations de vin à l’étranger sont moins fortes qu’en 2015, notamment pour le vin de consommation (cf la Chine dû au Covid et un énorme travail sur la corruption qui passait énormément par le vin). Mais cela est difficile à dire pour le vin d’investissement. On voit arriver l’émergence de nouveaux millionnaires en Inde qui pourraient à nouveau tendre le marché du vin haut de gamme, tel qu’on l’a constaté dans les années 2000 avec la Chine.

- ? Un horizon de placement minimum de 5 ans, idéalement 8-10 ans

Investir dans le vin, conclusion

Donc est-ce que tu dois troquer toutes tes actions Apple et Tesla contre du vin ? ?

? Non, sûrement pas ! N’oublie pas le maître mot : la diversification !

Pour ce type de placement exotique tel que le vin, on recommande en général de ne pas dépasser 5% de ton portefeuille.

Bon sinon j’espère que cette première édition t’a plue et t’as donné envie de te lancer dans ce délicieux monde de l’investissement dans les grands crus ! ?

Si oui, on se retrouve très bientôt dans une prochaine édition pour aborder concrètement comment investir dans le vin, avec notamment :

- Le vocabulaire de l’investisseur en vins

- Les clé pour bien choisir son vin d’investissement

- Débuter facilement une cave patrimoniale

N’hésite pas à partager cette édition si elle t’a plu !

✨ Pour les abonnés Premium, rendez-vous dans la WineLetter Invest Premium pour créer ensemble notre cave patrimoniale !

Si tu n’es pas encore Premium et veut rejoindre l’aventure, essaye gratuitement ici.

Originaire d’Albi, près de Gaillac, d’une mère Albigeoise et d’un père Aveyronais, j’ai grandi nourrit d’un terroir riche et gourmand.

Épicurien et amoureux de fromage et de vin, fin 2019 l’idée de concevoir mon propre vin et fromage germe dans mon esprit. Issu d’une formation Ingénieur, j’ai créé en 2020 La Petite Cave en parallèle de mes projets entrepreneuriaux.

Depuis 2020, je suis membre de l’Union Vigneronne Vals d’Oise et de Seine (UVVOS) qui rassemble les vignes et vignerons de toute l’Ile De France.

La Petite Cave est un blog qui combine passion pour l’oenologie et plaisir du challenge !

En attentant, n’hésite pas à découvrir notre box vin !

Tu veux devenir un véritable connaisseur(se) sur le vin ? Savoir le déguster, le servir, faire des accords ?

? Alors rejoins les 2000 lecteurs de la WineLetter ! 2x par mois dans ta boite mail ! ?

Originaire d’Albi, près de Gaillac, d’une mère Albigeoise et d’un père Aveyronais, j’ai grandi nourrit d’un terroir riche et gourmand.

Épicurien et amoureux de fromage et de vin, fin 2019 l’idée de concevoir mon propre vin et fromage germe dans mon esprit. Issu d’une formation Ingénieur, j’ai créé en 2020 La Petite Cave en parallèle de mes projets entrepreneuriaux.

Depuis 2020, je suis membre de l’Union Vigneronne Vals d’Oise et de Seine (UVVOS) qui rassemble les vignes et vignerons de toute l’Ile De France.

La Petite Cave est un blog qui combine passion pour l’oenologie et plaisir du challenge !